di Cesare Saccani(1)

Premessa

Per la prima volta nella storia economica vi è una convergenza tra gli obiettivi del capitale (massimo profitto) ed aspetti di interesse generale quali i diritti umani, le parità di genere, la sicurezza, l’ambiente, le pratiche commerciali e la tutela dei consumatori.

La ragione è semplice: minori rischi non-finanziari significa migliorare i rendimenti di medio lungo termine (purché le decisioni di investimento siano prese su informazioni affidabili e credibili).

In effetti da qualche anno crescono le forme di “Investimento responsabile”, “Investimento sostenibile”, “investimento etico” o ancora “Green investment”.

Non esiste una definizione univoca per “Investimento Responsabile” tuttavia importanti iniziative avviate da organizzazioni internazionali hanno formulato definizioni simili.

Il PRI(2) definisce l’investimento responsabile come “una strategia e prassi che incorpora i fattori ESG (Environmental, Social Governance) nelle decisioni di investimento e nella proprietà attiva”.

Eurosif (3)definisce lo stesso concetto come “un approccio all’investimento orientato al lungo termine che integra i fattori ESG (Environment, Social, Governance) nella ricerca, analisi e selezione di titolo all’interno di un portafoglio di investimento. Esso combina l’analisi fondamentale e la decisione con la valutazione dei fattori ESG per assicurare maggiori ritorni di lungo termine per gli investitori e generare una positiva ricaduta sulla società”.

Nell’ambito del “Responsible Investment” il GSIA (Global Sustainable Investment Alliance) si delineano sette diversi tipi di strategia:

- Screening negativo/esclusivo: esclusione da un fondo o portafoglio di determinati settori,

società o pratiche sulla base di specifici criteri ESG; - Screening positivo/migliore della classe: investimenti in settori, aziende o progetti selezionati

per performance ESG positive rispetto ai pari del settore; - Screening basato sulle norme: selezione degli investimenti rispetto a standard minimi di pratica

aziendale basati su norme internazionali, come quelle emanate da OCSE, ILO e ONU; - Integrazione ESG: inclusione sistematica ed esplicita da parte dei gestori degli investimenti di

fattori ambientali, sociali e di governance nell’analisi finanziaria; - Investimento tematico di sostenibilità: investimento in temi o asset specificamente legati alla

sostenibilità (ad esempio energia pulita, tecnologia verde o agricoltura sostenibile); - Investimento di impatto/comunità: investimenti mirati volti a risolvere problemi sociali o

ambientali, compreso l’investimento nella comunità, in cui il capitale è specificamente diretto a

individui o comunità tradizionalmente svantaggiati, nonché finanziamenti forniti a imprese con

un chiaro scopo sociale o ambientale; - Impegno aziendale e azione degli azionisti: uso del potere degli azionisti per influenzare il

comportamento aziendale, attraverso l’impegno aziendale diretto (ovvero, la comunicazione

con l’alta dirigenza e /o i consigli di amministrazione), il deposito o il co-deposito di proposte

degli azionisti e il voto per delega guidato da linee guida ESG complete.

A queste strategie recentemente si è aggiunto l’“impact investing” ossia un investimento finalizzato alla creazione di positivi impatti sociali.

Per supportare queste strategie di gestione del portafoglio e di investimento cresce la domanda per informazioni credibili e affidabili sui rischi non-finanziari o ESG (Environment, Social, Governance).

1 ICMQ India – Managing Director – ha fornito supporto al Tavolo Tecnico UNI – ACCREDIA per la stesura della Prd 102 “Asserzioni Etiche di responsabilità per lo sviluppo sostenibile” (2021) – UNI

2 PRI (Principles for Responsible Investment) è un’iniziativa promossa dalle Nazioni Unite nel 2006 alla quale aderiscono oltre 2750 istituzioni e operatori finanziari di tutto il mondo)

3 EUROSIF è l’Associazione Europea per la promozione dell’investimento sostenibile e responsabile

Perché l’investimento responsabile conviene

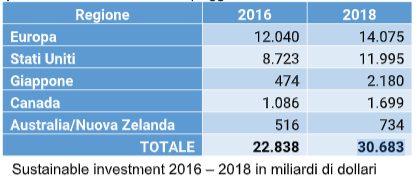

Il trend degli investimenti responsabili e sostenibili è positivo da tempo e in costante accelerazione. Ogni due anni il GSIA fornisce un quadro aggiornato sulla finanza sostenibile. L’ultimo report disponibile è quello relativo all’anno 2018 (l’aggiornamento al 2020 e di imminente pubblicazione).

Secondo il rapporto GSIA nel periodo 2016 – 2020 la crescita degli investimenti responsabili è stata dal 34% (contro il 25, 2 ne biennio precedente) in tutto il mondo con preferenza per le strategie di esclusione, seguite dall’integrazione dei fattori ESG nelle analisi finanziarie e dall’engagement.

I dati mostrano Eurosif mostrano come l’Europa stia trainando la crescita della finanza sostenibile (4) .

L’Unione Europea, firmataria degli SDGs e dell’Accordi di Parigi (2015), ha messo la sostenibilità ambientale e sociale al centro del Sustainable Europe Investment Plan (SEIP) che mobiliterà una cifra pari a 1000 miliardi di Euro nel periodo 2021-2027. In parte saranno finanziamenti totali e in parte saranno programmi co-finanziati. A queste somme si deve aggiungere l’investimento privato.

Da qualche anno numerosi studi hanno dimostrato che gli investimenti responsabili garantiscono in media rendimenti in linea o superiori a quelli tradizionali perché, a parità di rischio, costituiscono un’importante opportunità per ridurre rischi regolamentari, reputazionali e di mercato.

Negli ultimi 12 mesi l’andamento dei valori di borsa dimostrano che le performance dei titoli con elevato rating ESG sono state superiori anche del 30% rispetto a quelli con rating ESG più basso.

Cresce la sensibilità e mobilitazione dei cittadini e risparmiatori e quindi lo stimolo all’attenzione da parte del mondo finanziario ai temi legati alla sostenibilità sociale ed ambientale perché i rendimenti finanziari siano più durevoli mostrano attenzione a tematiche sociali e ambientali.

Alcuni rapporti contenenti previsioni sugli andamenti 2021 evidenziano alcuni trend chiari:

1) La crisi COVID 19 rinforzerà l’importanza dei rischi ESG

2) L’aspetto “sociale” assumerà importanza crescente (rispetto a Governance e Ambiente)

3) La trasparenza e l’integrazione ESG diventerà più profonda e i dati svolgeranno un ruolo chiave

4) Nuovi concetti e nuove tecnologie emergeranno a supporto delle decisioni degli investitori

5) Il mercato delle obbligazioni sostenibili continuerà a crescere e i rischi climatici saranno al

centro dell’attenzione

6) Nuove aree di attenzione emergeranno a guidare le scelte degli investitori.

La finanza responsabile conviene ai cittadini, al sistema economico e agli investitori!

La stessa Banca d’Italia ha adottato nel 2018 i criteri di investimento ESG (Environmental, Social and Governance) ai portafogli azionari gestiti internamente e, nel 2020, ha esteso la politica di investimento sostenibile ad altri mercati e classi di attività basandosi sempre più sugli indici ESG.

4 Eurosif “European SRI study” Novembre 2018 http://www.eurosif.org/research/

Le principali spinte alla crescita dell’investimento responsabile derivano da forze diverse:

- Materialità: l’industria finanziaria e il mondo accademico riconoscono che i fattori di rischio ESG influenzano i ritorni dell’investitore. L’inclusione esplicita e sistematica dei fattori ESG nelle analisi e decisioni di investimento aiuta a gestire meglio i rischi e migliorare i ritorni sull’investimento. Due esempi su tutti. Nel 2015 Volkswagen ha subito costi pari a 27,4 € miliardi di sanzioni e multe e un forte deprezzamento del titolo di borsa dopo l’accusa di aver truccato 11 milioni di veicoli diesel per superare i test sulle emissioni. Analoga sorte è toccata nel 2018 a Facebook quando ha perso miliardi di dollari dal suo valore di mercato dopo che Cambridge Analytica ha sottratto dati personali 87 milioni di utenti senza il loro consenso.

- Domanda dei clienti: Un numero crescente di clienti di prodotti finanziari chiede maggiore trasparenza su come e dove vengono investiti i loro soldi perché cresce la consapevolezza che i fattori ESG influenzano il valore, i rendimenti e la reputazione dell’azienda. La selezione negativa è la strategia di investimento privilegiata per questo segmento di clienti.

- Normative cogenti: la regolamentazione degli investimenti responsabili si è intensificata in modo significativo a partire dalla seconda metà degli anni ‘90. L’evoluzione delle normative deriva dalla accresciuta consapevolezza tra le autorità di regolamentazione nazionali e internazionali che il settore finanziario può svolgere un ruolo importante nell’affrontare le sfide globali come il cambiamento climatico, la schiavitù moderna e l’elusione fiscale.

Il quadro normativo si sta costruendo intorno al principio secondo cui i fattori ESG devono essere incorporati nel processo decisionale di investimento e, in particolare, che gli investitori devono:

- considerare i fattori ESG coerenti con il periodo di tempo dell’obbligo.

- comprendere e incorporare le preferenze ESG dei propri clienti e / o beneficiari

- divulgare il processo di investimento seguito.

Per questi scopi la credibilità e l’affidabilità delle informazioni sui rischi ESG diventa cruciale.

Il quadro normativo europeo

Il Piano d’Azione per la Finanza sostenibile” della Commissione EU ha tracciato la strategia per realizzare un sistema finanziario in grado di promuovere uno sviluppo sostenibile sotto il profilo economico, sociale e ambientale, in linea con gli impegni presi firmando l’Accordo di Parigi sui cambiamenti climatici e l’Agenda 2030 delle Nazioni Unite per lo sviluppo sostenibile.

Successivamente l’Unione Europea ha approvato il Green Deal Europeo, comprendente una serie di misure e normative orientare gli investimenti verso forme più sostenibili e responsabili.

Il quadro normativo comunitario per favorire la finanza responsabile si è consolidato negli ultimi due anni (nel 2021 si attendono gli ultimi tasselli) ed è importante richiamare i pilastri fondamentali.

Il primo pilastro della strategia europea è stato la Direttiva 2014/95(5) (recepita in Italia con la legge n.254/2016) in materia di divulgazione sui rischi non finanziari delle imprese.

La Direttiva ha introdotto l’obbligo, per le imprese di grandi dimensioni con un numero di dipendenti occupati in media durante l’esercizio pari a 500, l’obbligo di allegare alla relazione sulla gestione una Dichiarazione Non Finanziaria (DNF) contenente informazioni ambientali, sociali, attinenti al personale, al rispetto dei diritti umani, alla lotta contro la corruzione attiva e passiva in misura necessaria alla comprensione dell’andamento dell’impresa, dei suoi risultati, della sua situazione e dell’impatto della sua attività. In particolare, la DNF deve contenere una descrizione dei rischi connessi a tali aspetti legati alle attività dell’impresa anche in riferimento ai suoi rapporti, prodotti e servizi commerciali (incluse le catene di fornitura e sub-appalto) che possono generare impatti avversi in tali ambiti, nonché le relative modalità di gestione adottate dall’impresa. La gravità degli impatti dovrebbe essere valutata in base alla loro portata e incidenza.

Nel 2021 è prevista l’approvazione di una modifica alla Direttiva 2014/95 che estenderà l’obbligo di DNF alle imprese da 250 dipendenti, preciserà meglio i contenuti della DNF sempre più focalizzati sulla valutazione del rischio di impatti avversi futuri e chiarirà meglio il quadro delle responsabilità e delle sanzioni applicate nel caso di informazioni non veritiere.

Il secondo pilastro consiste nel Regolamento 2019/2088(6) relativo alla trasparenza delle informazioni sulla sostenibilità nel settore dei servizi finanziari (entrato in vigore il 10 Marzo 2021) riguardante gli attori sui mercati finanziari (banche, assicurazioni, fondi pensione e investitori).

5 Direttiva 2014/95/UE del Parlamento Europeo e del Consiglio del 22 ottobre 2014 recante modifica della direttiva 2013/34/UE per quanto riguarda la comunicazione di informazioni di carattere non finanziario e di informazioni sulla diversità da parte di talune imprese e di taluni gruppi di grandi dimensioni

6 Regolamento 2019/2088 (EU) relativo all’informativa sulla sostenibilità nel settore dei servizi finanziari

Il Regolamento 2019/2088 esercita una spinta formidabile per gli investimenti responsabili perché:

a) riguarda tutti i partecipanti dei mercati finanziari (banche, assicurazioni, fondi pensione, fondi di investimento, società di gestione di OIVCVM, consulenti, etc.)

b) introduce l’obbligo, per ciascun partecipante, di rendere pubbliche (es.: sul sito WEB) le politiche sull’integrazione dei rischi ESG nei processi decisionali relativi agli investimenti (e per i consulenti l’obbligo di integrazione dei rischi ESG nelle consulenze in materia di investimenti).

c) Introduce l’obbligo di descrizione nell’informativa precontrattuale sul modo in cui i rischi ESG sono integrati nelle loro decisioni di investimento e i risultati della valutazione dei probabili impatti dei rischi di sostenibilità sul rendimento dei prodotti finanziari che propongono.

d) Introduce l’obbligo di trasparenza degli investimenti sostenibili nelle informazioni precontrattuali. Il prospetto informativo di un prodotto finanziario (es.: la quota di un fondo) deve contenere informazioni chiare che mostrano perché un determinato investimento è considerato sostenibile e/o responsabile e su quali basi sono valutati i rischi ESG.

In poche parole, ogni partecipante dei mercati finanziari deve rendere pubbliche da un lato le proprie politiche di investimento responsabile e dall’altro fornire informazioni dettagliate sul portafoglio e, in ultima istanza sulla responsabilità e i rischi ESG delle imprese in cui investono.

Il terzo pilastro della strategia per l’investimento responsabile è il Regolamento (UE) 2020/852(7) che favorisce gli investimenti sostenibili che definisce una “tassonomia” per definire le attività sostenibili e identificare gli ambiti in cui gli investimenti sostenibili possono incidere maggiormente.

Se un prodotto finanziario dichiara di investire in attività economiche che contribuiscono a un obiettivo ambientale allora deve contenere informazioni sugli obiettivi ambientali perseguiti dal sottostante del prodotto finanziario e una descrizione di come e in che misura gli investimenti sottostanti il prodotto finanziario si riferiscono ad attività economiche ecosostenibili.

La Tassonomia presenta tuttavia un limite: riguarda solo ed esclusivamente l’aspetto ambientale.

Infine, si deve considerare l’imminente pubblicazione di una Direttiva che persegue il fine di garantire che gli obblighi incombenti agli amministratori non possano essere fraintesi come massimizzazione del valore per gli azionisti nel breve termine, ma che includano obbligatoriamente l’interesse dell’impresa e, in maniera più ampia, della società a lungo termine, nonché quello dei dipendenti e delle altre parti interessate. Nelle intenzioni, la Direttiva dovrebbe garantire una

maggiore responsabilizzazione dei membri degli organi di amministrazione, di gestione e di controllo e l’obbligo legale di definire, divulgare e monitorare la strategia di responsabilità e sostenibilità.

7 REGOLAMENTO (UE) 2020/852 DEL PARLAMENTO EUROPEO E DEL CONSIGLIO del 18 giugno 2020 relativo all’istituzione di un quadro che favorisce gli investimenti sostenibili e recante modifica del regolamento (UE) 2019/2088

Diffusione e limiti degli attuali sistemi di Rating ESG

Il quadro normativo europeo evidenzia la necessità, per i partecipanti dei mercati finanziari, di disporre di informazioni credibili e affidabili sui rischi di eventi che possono causare impatti avversi futuri sull’organizzazione e i suoi Stakeholders.

In risposta alla crescente domanda di informazioni sugli aspetti di governance, sociali e ambientali sono sorte numerose agenzie di ESG Rating.

Le grandi agenzie di rating sono in grado di influenzare il comportamento degli investitori ed offrono una gamma diversificata di servizi (indici di sostenibilità, ricerche tematiche e settoriali, benchmark, etc.). In questi anni il potere contrattuale di queste agenzie è cresciuto esponenzialmente creando tuttavia il presupposto per valutazioni di parte se i principi della sostenibilità non sono garantiti nella valutazione dell’azienda.

Alcuni Rating ESG valutano solo le informazioni non finanziarie delle imprese mentre altri combinano dati finanziari e non finanziari per valutare il valore nel lungo periodo e la sostenibilità.

In generale i Rating ESG si basano sull’analisi svolta da gruppi di lavoro interdisciplinari di una grande mole di informazioni in parte ottenute dalle stesse aziende attraverso questionari e in parte ottenute da fonti pubblicamente disponibili (reports, news, blog, etc.).

La proliferazione di queste agenzie di rating si è accompagnata da una profonda diversità delle metodologie di assessment che ha messo in luce numerosi limiti tra cui:

i) Mancanza di trasparenza. Le agenzie non forniscono informazioni complete e pubbliche sui criteri e sul processo di valutazione della performance di sostenibilità. Ciò rende difficile capire cosa stanno misurando le agenzie di rating ESG.

ii) Disomogeneità dei criteri. Ogni Agenzia di Rating tende a sviluppare modelli proprietari che raramente coprono tutti gli aspetti della sostenibilità rendendo difficile la comparabilità.

iii) Commensurabilità. Le agenzie di rating ESG possono misurare lo stesso concetto in modi diversi. Pertanto, se le valutazioni dei rating ESG non sono coerenti, non è facile stimare i benefici ipotizzati della CSR non possono verificarsi.

iv) Compromessi tra criteri. Le metodologie di rating ESG possono compensare i punteggi più alti in un dominio con punteggi molto bassi in un altro dominio.

v) Mancanza di un punteggio complessivo. Molte agenzie di rating ESG forniscono servizi ambientali, sociali e le tariffe di governance per ogni aspetto, ma non forniscono un punteggio complessivo della performance di sostenibilità dell’azienda.

vi) Preferenze delle parti interessate. Le agenzie di rating ESG non affrontano le aspettative dei diversi stakeholder nei processi di valutazione, influenzando così la loro accettazione e utilità.

A causa di queste differenze metodologiche capita spesso che i Rating ESG valutati sulla stessa azienda ma determinati da fornitori diversi abbiano valori molto diversi tra loro. Questa situazione ha creato le premesse per lo sviluppo di società specializzate nell’analisi e aggregazione di rating calcolati su un’azienda da parte di diverse agenzie di rating ESG, nello studio del “grado di dispersione” dei risultati e nella formulazione di un “consensus rating” da fornire agli investitori.

Sebbene questo tipo di servizio offra un valore aggiunto rispetto ai rating ESG calcolati da singole agenzie vi sono alcuni limiti insormontabili all’impostazione attuale delle attività di rating ESG:

1) Le metodologie di ESG Rating basate su dati di pubblico dominio e informazioni raccolte dalle imprese non comprendono una verifica presso le sedi operative. Come si può valutare per esempio il rischio di un futuro crollo di un capannone o di un rischio di inquinamento delle acque senza fare una verifica sul campo?

2) Le metodologie di ESG Rating non possono determinare il livello di esposizione al rischio di impatti avversi futuri basate sulla stima della probabilità e della conseguenza di un determinato evento. Come è possibile soddisfare i requisiti del quadro normativo ormai consolidato?

3) Le metodologie di rating ESG, basandosi su dati disponibili al pubblico, difficilmente trovano informazioni su imprese lungo le filiere di fornitura. Come è possibile esprimere una valutazione compiuta dei rischi ESG se non si possono per esempi stimare i rischi ESG causati da un sub-fornitore in India o in Cina per il quale difficilmente saranno disponibili informazioni accessibili?

Verso un nuovo paradigma dei rischi ESG

Per migliorare la credibilità, l’affidabilità ma soprattutto la comparabilità dei rating ESG (nel tempo o tra imprese dello stesso settore) da fornire ai partecipanti dei mercati finanziari occorre un migliorare la standardizzazione dei rapporti sui rischi non finanziari e facilitare il lavoro degli analisti.

In questa direzione muove l’interessante Position Paper(8) promosso dall’AIAF (Associazione Italiana Analisti Finanziari) basato sul lavoro svolto dalla WFE (World Federation of Exchanges) insieme alla UN SSE (United Nations Sustainable Stock Exchange). L’obiettivo è quello di definire un nucleo base di indicatori non finanziari, bilanciato sui singoli aspetti ESG, che costituiscano un robusto e solido punto di partenza per comunicare le informazioni non finanziarie e un riferimento

per le analisi.

A livello Europeo l’EFRAG (European Financial Reporting Advisory Group) ha recentemente pubblicato un documento che contiene le indicazioni per la Commissione EU in merito alla standardizzazione dei rapporti di sostenibilità e responsabilità sociale(9) .

La standardizzazione degli indicatori e del formato dei rapporti è un passaggio fondamentale nel percorso verso una maggiore armonizzazione dei rating ESG ma non è ancora sufficiente per rispondere alle esigenze del quadro normativo comunitario.

Il documento EFRAG contiene una serie di raccomandazioni che delinea non solo i requisiti per i contenuti dei rapporti di responsabilità/sostenibilità ma anche le implicazioni per i modelli di rating di nuova generazione.

I modelli di Rating di nuova generazione dovrebbero avere le seguenti caratteristiche:

1) Riferimento a documenti internazionali: le aree da esaminare e gli indicatori da considerare devono essere riferite a linee guida (Es.: OCSE) e standard (Es. ISO 26000) riconosciuti a livello internazionale per facilitare la comparabilità dei rating.

2) Bilanciamento degli aspetti: un rating ESG deve considerare, in modo bilanciato, tutti gli aspetti della responsabilità: governance e sistema di gestione, diritti umani e pratiche di lavoro, sicurezza e welfare, ambiente, corrette pratiche commerciali e tutela del consumatore.

3) Standardizzazione delle categorie per l’analisi di materialità: condizioni necessaria per consentire il confronto tra i risultati dell’analisi di materialità condotto da aziende diverse.

4) Integrazione dell’analisi di materialità: nel processo di valutazione dei rischi

5) Metrica orientata alla valutazione degli impatti futuri (forward looking): basata su una stima della conseguenza (ambito e rimediabilità) e della probabilità di eventi attuali o potenziali che possono generare impatti avversi futuri sugli Stakeholders.

6) Valutazione basata sulla verifica in campo: il Rating di rischi ESG che possono avere impatti avversi futuri non può prescindere da un processo di Due Diligence che comprenda una verifica sul campo e, possibilmente, in accordo a processi standardizzati (es.: ISO 17029(10) e UNI/Pdr 102:2021(11)) e metriche di valutazione robuste e trasparenti.

7) Rapporti finali in accordo con linee guida riconosciute a livello internazionale: per facilitare il lavoro degli analisti finanziari e la comparabilità dei rating predisposti da fornitori diversi.

8 AIAF Position Paper “Financial Analysis and ESG Integration” – Andrea Gasperini, Sonia Artuso, 2021

9 EFRAG “Proposal for a relevant and dynamic EU sustainability reporting standard setting” (February 2021)

10 ISO 17029 “Principi generali per organismi di verifica e validazione (di asserzioni etiche)

11 UNI/PdR 102:2021 “Asserzioni etiche di responsabilità per lo sviluppo sostenibile”

In Italia il “GIF ESG Rating Scheme” (www.getit-fair.com ) è stato sviluppato proprio con queste caratteristiche e presenta un solo framework (basato su documenti internazionali), un solo processo di due Diligence (conforme ai requisiti della norma ISO 17029) e alcuni output tra cui un Rapporto Non Finanziario conforme ai requisiti della Direttiva 2014/95 che segue di fatto le indicazioni recentemente pubblicate dall’EFRAG.

Conclusione

Crescono le spinte esercitate da diverse parti (azionisti, Stakeholders e normative in ambito finanziario) per promuovere gli investimenti responsabili e sostenibili.

Di conseguenza cresce il bisogno di informazioni sempre più credibili e affidabili sui rischi non- finanziari o ESG sulle organizzazioni e sulle loro filiere di fornitura.

I sistemi adottati dalle agenzie di Rating ESG internazionali presentano limiti che non consentono di valutare in modo affidabile i rischi (per esempio per la mancanza di audit sul campo) e dall’altro di soddisfare il bisogno di comparabilità dei rating.

Emerge con chiarezza l’esigenza di standardizzare il più possibile gli indicatori base di sostenibilità, la tassonomia delle aree di rischio (per rendere comparabile l’analisi di materialità) e il formato dei rapporti non finanziari.

A tutto questo occorre aggiungere la necessità di standardizzare gli approcci alla valutazione dei rischi di impatti avversi futuri migliorando l’affidabilità delle informazioni con processi di verifica sul campo in accordo a metodologie standardizzate a livello internazionale (es.: ISO 17029). Le soluzioni non mancano e schemi come Get It Fair muovono esattamente in questa direzione.

La proposta di Direttiva sull’obbligo di Due Diligence

Il quadro normativo comunitario si completa con una proposta di Direttiva concernente la

dovuta diligenza e la responsabilità delle imprese(12).

Uno studio della Commissione EU ha messo in evidenza che solo il 37 % delle imprese interpellate esercita la dovuta diligenza in materia di ambiente e diritti umani e solo il 16 % copre l’intera catena di approvvigionamento. Troppo poco.

La proposta di Direttiva si applica a tutte le imprese soggette al diritto di uno Stato membro o stabilite nel territorio dell’Unione. Inoltre, si applica alle imprese a responsabilità limitata disciplinate dal diritto di uno Stato non membro e non stabilite nel territorio dell’Unione quando operano nel mercato interno vendendo beni o prestando servizi.

La proposta si propone di garantire che le imprese che operano nel mercato interno adempiano al loro dovere di rispettare i diritti umani, l’ambiente e la buona governance, e non causino o contribuiscano a rischi per i diritti umani, l’ambiente e la buona governance nelle loro attività, anche in riferimento alle loro relazioni d’affari (lungo le filiere di fornitura).

Per questo la proposta di Direttiva stabilisce obblighi minimi applicabili alle imprese in virtù dei quali esse devono individuare, prevenire, far cessare, attenuare, controllare, divulgare, riferire, affrontare e correggere i rischi che possono comportare per i diritti umani, l’ambiente e la buona governance.

La proposta mira a garantire che le imprese possano essere ritenute responsabili dei loro impatti negativi sui diritti umani, l’ambiente e la buona governance lungo tutta la loro catena di valore e prevede che:

1) Siano definite norme per garantire che le imprese esercitino la dovuta diligenza per quanto riguarda i rischi in materia di diritti umani, ambiente e governance nelle loro operazioni e nelle loro relazioni d’affari.

2) Le imprese determinino e valutino in modo continuativo, mediante un’adeguata metodologia di monitoraggio, se le loro operazioni e le loro relazioni d’affari causano o contribuiscono a rischi per i diritti umani, l’ambiente o la governance.

3) Se un’impresa conclude di non causare o contribuire a rischi, pubblica una dichiarazione in tal senso, comprensiva della sua valutazione dei rischi, che viene riesaminata nel caso in cui emergano nuovi rischi o nel caso in cui l’impresa avvii nuove relazioni d’affari suscettibili di comportare rischi.

4) Se individua dei rischi, l’impresa stabilisce una strategia di dovuta diligenza che:

i) specifica i rischi che l’impresa ha individuato come probabilmente presenti nelle sue operazioni e nelle sue relazioni d’affari, e il relativo livello di gravità e di urgenza

ii) rende pubbliche informazioni dettagliate, pertinenti e significative sulla catena del valore dell’impresa, compresi i nomi, le sedi e altre informazioni pertinenti riguardanti le filiali, i fornitori e i partner commerciali in detta catena del valore;

iii) indica le politiche e le misure che l’impresa intende adottare al fine di far cessare, prevenire o attenuare tali rischi;

iv) stabilisce una politica di determinazione delle priorità per i casi in cui l’impresa non è in grado di affrontare tutti i rischi contemporaneamente. Le imprese prendono in considerazione il livello di gravità e di urgenza dei diversi rischi presenti, la loro portata, la loro entità e la loro eventuale irrimediabilità e, se necessario, utilizzano la politica di determinazione delle priorità per affrontarli;

v) indica la metodologia seguita per la definizione della strategia, compresi i portatori di interessi consultati.

Le imprese compiono ogni ragionevole sforzo per individuare i subappaltatori e i fornitori lungo tutta la loro catena del valore e saranno tenute a divulgare la propria strategia di dovuta diligenza sul proprio sito WEB nonché ai loro lavoratori, alle loro relazioni d’affari nonché a una delle autorità nazionali competenti designate dai singoli Stati.

12 Il testo della proposta di Direttiva è stato approvato dalla Commissione Giudica del Parlamento Europeo nel mese di Gennaio 2021 e la sua pubblicazione da parte della Commissione è prevista nel corso del 2021.